정책·제도

PF 사업 현물출자 땐 稅혜택…리츠업계 급성장 '기대'

2024.11.18 09:54정부가 세제 혜택 카드를 꺼내 들면서 20년 넘게 답보 상태인 국내 리츠(부동산투자회사) 시장의 성장 발판이 마련됐다는 평가가 나온다. 업계에선 ‘업(UP)리츠’(현물출자 때 과세이연) 도입 후 5년간 리츠 시가총액이 11배 불어난 미국 사례가 재연될 것이란 기대가 커지고 있다.

15일 리츠업계에 따르면 정부가 지난 14일 발표한 ‘부동산 프로젝트파이낸싱(PF) 제도 개선 방안’의 핵심은 토지주가 토지와 건물을 리츠에 현물로 출자해 PF 사업장 주주로 참여할 경우 양도차익의 과세 시점을 준공 이후로 늦춰주겠다는 내용이다. 현재는 현물출자할 때 바로 양도소득세와 법인세 등을 납부해야 한다.

15일 리츠업계에 따르면 정부가 지난 14일 발표한 ‘부동산 프로젝트파이낸싱(PF) 제도 개선 방안’의 핵심은 토지주가 토지와 건물을 리츠에 현물로 출자해 PF 사업장 주주로 참여할 경우 양도차익의 과세 시점을 준공 이후로 늦춰주겠다는 내용이다. 현재는 현물출자할 때 바로 양도소득세와 법인세 등을 납부해야 한다.

현물출자란 토지나 건물을 리츠에 매각하는 게 아니라 부동산 가격에 상응하는 리츠 지분을 받는 개념이다. 땅 주인이 현물출자를 한다고 바로 현금이익이 발생하지 않는다는 얘기다. 양도세를 즉시 내도록 한 현 제도 아래에선 개인이나 기업이 유휴 부지를 현물출자할 유인이 작을 수밖에 없다.

미국은 1992년 현물출자 과세이연 제도(업리츠)를 선보였다. 이후 5년간 리츠 시총이 112억달러에서 1278억달러로 급증했다. 일본은 리츠가 매입하는 부동산에 대한 취득세를 과표 기준 5분의 3 깎아주고, 싱가포르는 리츠가 90% 이상 배당 때 수입 전체에 법인세 비과세를 적용한다.

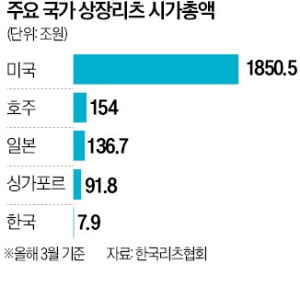

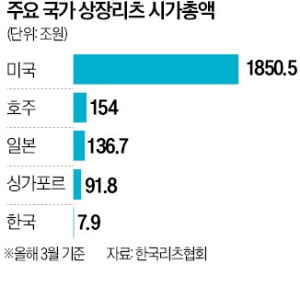

반면 한국은 규제 중심으로 리츠를 운용했다. 그 결과 지난 3월 기준 국내 상장 리츠 시총은 7조9000억원으로 미국(1850조원), 일본(136조원), 싱가포르(91조원) 등에 크게 못 미친다. 지난달 말 기준 국내 리츠 총자산은 99조4000억원이다. 현물출자 과세이연 등 규제 완화 효과에 힘입어 내년에 150조원까지 증가할 수 있다는 관측이 나온다.

리츠가 성장하면 건설업계 전반으로 온기가 확산할 것이란 분석이 나온다. 그동안 현물출자가 사실상 막히다 보니 고금리 브리지론(초기 토지비 대출)에 의존해 토지를 확보하는 식으로 개발이 진행됐다. 이 과정에서 금융비용이 오르고, 건설사는 책임준공 등 보증을 떠맡아야 해 리스크가 커졌다.

리츠업계 관계자는 “부동산 소유자로선 추가 비용 부담 없이 개발사업을 할 수 있게 돼 전반적으로 개발사업이 활성화될 전망”이라며 “정부 입장에서도 현물출자된 부동산이 개발되면 개발이익까지 포함된 세수 확보가 가능하다”고 전했다.

이인혁 기자 twopeople@hankyung.com

이인혁 15일 리츠업계에 따르면 정부가 지난 14일 발표한 ‘부동산 프로젝트파이낸싱(PF) 제도 개선 방안’의 핵심은 토지주가 토지와 건물을 리츠에 현물로 출자해 PF 사업장 주주로 참여할 경우 양도차익의 과세 시점을 준공 이후로 늦춰주겠다는 내용이다. 현재는 현물출자할 때 바로 양도소득세와 법인세 등을 납부해야 한다.

15일 리츠업계에 따르면 정부가 지난 14일 발표한 ‘부동산 프로젝트파이낸싱(PF) 제도 개선 방안’의 핵심은 토지주가 토지와 건물을 리츠에 현물로 출자해 PF 사업장 주주로 참여할 경우 양도차익의 과세 시점을 준공 이후로 늦춰주겠다는 내용이다. 현재는 현물출자할 때 바로 양도소득세와 법인세 등을 납부해야 한다.현물출자란 토지나 건물을 리츠에 매각하는 게 아니라 부동산 가격에 상응하는 리츠 지분을 받는 개념이다. 땅 주인이 현물출자를 한다고 바로 현금이익이 발생하지 않는다는 얘기다. 양도세를 즉시 내도록 한 현 제도 아래에선 개인이나 기업이 유휴 부지를 현물출자할 유인이 작을 수밖에 없다.

미국은 1992년 현물출자 과세이연 제도(업리츠)를 선보였다. 이후 5년간 리츠 시총이 112억달러에서 1278억달러로 급증했다. 일본은 리츠가 매입하는 부동산에 대한 취득세를 과표 기준 5분의 3 깎아주고, 싱가포르는 리츠가 90% 이상 배당 때 수입 전체에 법인세 비과세를 적용한다.

반면 한국은 규제 중심으로 리츠를 운용했다. 그 결과 지난 3월 기준 국내 상장 리츠 시총은 7조9000억원으로 미국(1850조원), 일본(136조원), 싱가포르(91조원) 등에 크게 못 미친다. 지난달 말 기준 국내 리츠 총자산은 99조4000억원이다. 현물출자 과세이연 등 규제 완화 효과에 힘입어 내년에 150조원까지 증가할 수 있다는 관측이 나온다.

리츠가 성장하면 건설업계 전반으로 온기가 확산할 것이란 분석이 나온다. 그동안 현물출자가 사실상 막히다 보니 고금리 브리지론(초기 토지비 대출)에 의존해 토지를 확보하는 식으로 개발이 진행됐다. 이 과정에서 금융비용이 오르고, 건설사는 책임준공 등 보증을 떠맡아야 해 리스크가 커졌다.

리츠업계 관계자는 “부동산 소유자로선 추가 비용 부담 없이 개발사업을 할 수 있게 돼 전반적으로 개발사업이 활성화될 전망”이라며 “정부 입장에서도 현물출자된 부동산이 개발되면 개발이익까지 포함된 세수 확보가 가능하다”고 전했다.

이인혁 기자 twopeople@hankyung.com

이 정보가 유익했다면 소중한 사람들과 나눠보세요.

올해 종부세는 얼마일까?

세무서 방문 없이 예상세금 무료 확인